Oct 08, 2022

Primeira vez no blog? Dá uma olhada na primeira análise

que fizemos aqui para entender como interpretar os gráficos de prêmios de

risco. Confira também a página de metodologia

para entender como geramos as figuras das análises.

Bem galera, continuando com a nossa programação normal, vamos às análises do

mês de Setembro de 2022, marcado pela campanha eleitoral no Brasil para

Presidência, Governos Estaduais, Senado e Legislativo (Federal e Estadual).

Teremos algumas "novidades estruturais" no post deste mês, resultado de

algumas reflexões que fiz sobre as análises durante a corrida presidencial.

Conforme vimos na nossa primeira análise especial,

Setembro é um mês que, na média, tem dado prejuízo para boa parte das classes

de ativos, em especial o Ethereum (ETH-USD) e a prata (SLV). Vamos ver se isso

aconteceu desta vez.

Movimento dos prêmios de risco

Figura 1 - Movimento dos prêmios de risco

E temos aqui a primeira novidade: resolvi deixar somente o movimento dos

prêmios somente dos últimos 3 meses (mantendo os quantis históricos de 1% e

99%). Fiz isso pois na prática o foco das nossas análises está sendo

exatamente no "curto prazo". De toda forma, como já exibimos em posts

anteriores os movimentos históricos, creio que não teremos muito prejuízo com

essa mudança de layout.

Agora, sim, vamos de fato às análises. De forma bem geral, pudemos de fato ver

dicotomia de movimentos entre as classes de renda fixa e de ações este mês.

Enquanto os prêmios dos títulos públicos americanos (SHY, IEF e TLT) tiveram

movimentações de alta em setembro (com bastante volatidade), os prêmios das

ações e REITs fizeram forte em queda, com destaque para S&P500 (IVV) e ações de

crescimento (VUG), cujos prêmios ficaram bem próximos do quantil de 1%.

Na Renda Fixa, por outro lado, os títulos de curto prazo (SHY) chegaram a

fechar o mês na zona positiva. Apesar disso, se analisarmos o desenho

formado a partir da metade de Julho, podemos interpretar que esta alta

em setembro pode simbolizar um "descanso do movimento de queda" que vem

acontecendo desde o meio do ano, e que há possibilidade dos prêmios da

renda fixa cairem em Outubro.

Uma coisa que me chamou à atenção nos prêmios das ações e REITs foi um

repique para a zona de 0 logo no início do mês antes do movimento de baixa

realmente acontecer. Isto é um fenômeno que vez ou outra é observado

em quem faz trading, porém a "linha de referência" utilizada é normalmente

uma média móvel, por exemplo. Ainda neste contexto de trading, misturando

um pouco com investimentos, uma hipótese que podemos fazer é que de alguma

forma agentes institucionais (grandes bancos, fundos de investimentos etc.)

"deram um jeito" de fazer os preços subirem um pouco para diminuirem o

prejuízo. Uma vez que os preços ficaram numa zona mais interessante,

terminaram de se desfazer dos ativos que tinham, e aí o preço foi lá para

baixo. Só lembrando que isto é mera especulação minha, o motivo pode ter sido

outro completamente diferente. Tem vários outros fatores no meio, como

inflações globais, aumento dos juros nos EUA etc. etc.

Passando agora para o setor de commodities, Setembro foi marcado basicamente

por continuações dos movimentos já observados em Agosto. O prêmio de risco

da Prata (SLV) continuou o movimento lateral que vem fazendo desde Julho,

ficando sempre 0% e -10%. Apesar disso, ele fechou o mês acima do ponto

em que começou, encostando na faixa de 0%. Ouro (IAU) também passou por

isso (e na prática, passou o mês caindo), fechando em alta em relação ao

início do mês.

O prêmio do petróleo (XOP), porém, devolveu todo o lucro obtido em Agosto,

fazendo um movimento bem direcional para baixo. E assim como vimos com os

prêmios das ações, eu não duvidaria que isso possa ter sido (em parte) um

movimentação dos "instituicionais" (grandes bancos, fundos de investimentos

etc.). Por fim, o prêmio do Urânio também fez um movimento direcional de

baixa, tal o XOP, conseguindo porém fechar o mês na zona de 0%, apesar de

ter ficado em níveis inferiores aos do início do mês.

Fechando a seção com as criptos, tivemos o prêmio do Bitcoin lateralizado,

fechando o mês em alta, na zona de 0%. O do Ethereum, por sua vez, começou

Setembro lateral, fazendo depois movimentos direcionais para baixo e para

cima, respectivamente.

Um fenômeno curioso que aconteceu com os prêmios de ações, REITs e criptos

é que eles ou chegaram bem próximo do quantil de 1%, ou atingiram a mesma

região que fundos anteriores bem recentes antigiram (chamamos isso de

"zona de suporte", no trading). Falando especificamente das criptos,

percebam seus prêmios fecharam o mês subindo. Será que teremos movimentos

de alta na renda variável em Outubro? Ou será que poderemos ter os quantis

de 1% "atualizados"?

Outro fenômeno curioso aconteceu com a Prata: é a terceira vez desde Julho

que o prêmio bate na zona de 0%. Ele caiu nas duas vezes anteriores. Será

que a Prata continua nesta "zona de acumulação" (ou seria "distribuição"?)

ainda em Outubro? Ou será que ela rompe para cima, fazendo um movimento

direcional?

Seguiremos monitorando.

Agora que discutimos bastante sobre os movimentos dos prêmios, vamos dar uma

olhada nas correlações entre eles.

Correlações entre grupos de classes de ativos

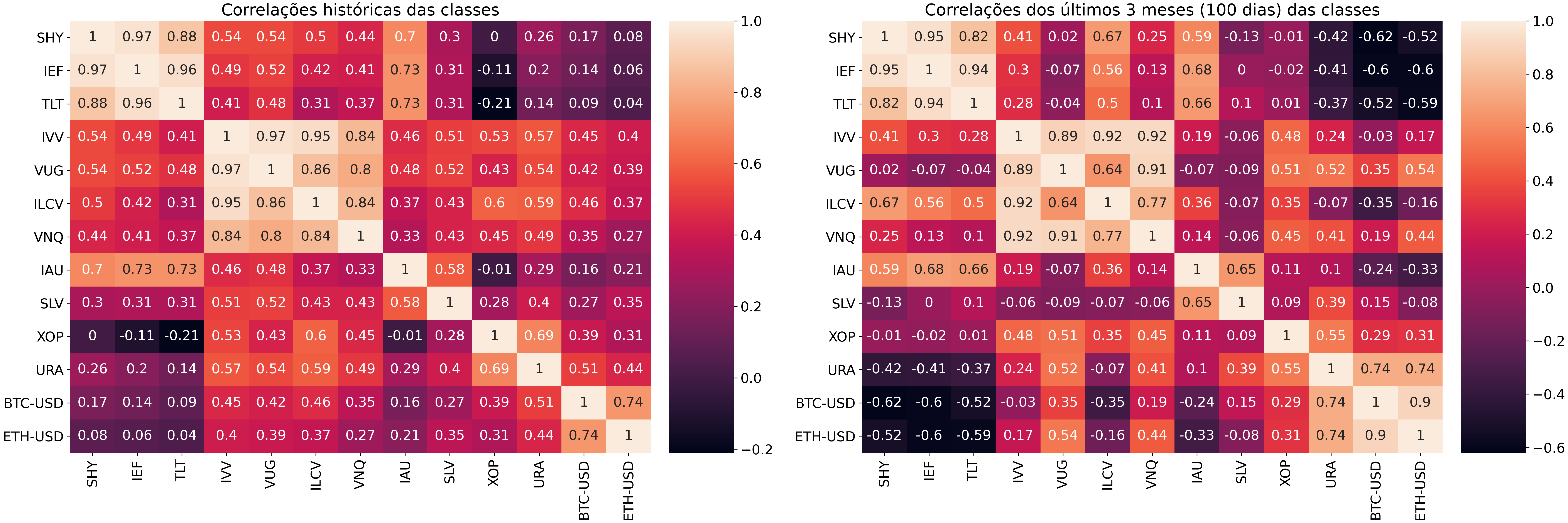

Figura 2 - Correlações entre classes de ativos

E vamos à nossa segunda mudança estrutural: resolvi trazer primeiro, dessa vez,

as correlações dos grupos de classes de ativos. Dessa forma, a gente olha

primeiro para o panomara geral, e o que pescarmos que pontos interessantes

para vermos com mais calma, a gente se aprofunda no próximo quadro.

Dito isto, temos três pares de grupos que chamaram bastante à atenção este

mês:

- Títulos US e Commodities: Tivemos uma queda de agosto para setembro, de

-0.2 para -0.38. Isto certamente reflete a dicotomia do aumento dos prêmios

dos Títulos e a lateralização das commodities.

- Commodities e Ações: Aqui tivemos um fenômeno curioso: a correlação

permaneceu igual (em 0.36) de Agosto para setembro, mesmo os prêmios

de ações fazendo um movimento bastante direcional.

- Títulos US e Criptos: Tivemos um aumento significativo nas correlação

entre os dois grupos (ainda que ela ainda esteja na zona negativa): de

-0.11 para -0.00089. Minha interpretação é que as lateralizações do

BTC (em parte) contribuiram para isso. É importante mencionar que a

cripto mais famosa da história tem orbitado o antigo topo de 2017/2018

nestes meses recentes (ou seja, muito comprador "defendendo o Bitcoin"

nesta região). Esta (também) dicotomia de criptos laterais/títulos

crescendo ajuda a explicar a "correlação 0" entre os dois grupos.

Vamos agora olhar o quadro de correlações com esses direcionamentos.

Quadro de correlações

Figura 3 - Quadro de correlações

Vimos na seção anterior que Títulos US e Commodities tiveram uma baixa

considerável em sua correlação. O quadro acima (comparando com o de

Setembro) ilustra o motivo disso: a Prata! Se em Agosto a correlação

dela com SHY, IEF e TLT (Títulos de curto, médio e longo prazo,

respectivamente) estava entre 0.2 e 0.3, em Setembro ela caiu para a

faixa de 0.08 a 0.20! Mais especificamente, de 0.25 para 0.08 com SHY,

0.36 para 0.1 com IEF, e 0.43 para 0.18 com TLT! O que uma lateralização

não faz... A propósito, a correlação do XOP (Petróleo) com os títulos

continua lá em baixo, não mudou muito de Agosto para Setembro. Ouro

também, embora tenha igualmente caído (mas não mais que 5 pontos

percentuais).

E não pense que a correlação da Prata caiu só com os Títulos, pois

caiu com as ações também! Pois é, mesmo a correlação entre os grupos

(commodities e ações) tenha ficado na mesma, a correlação da prata

com as classes de ações caiu consideravelmente: de 0.47 para 0.29 com

o IVV, de 0.51 para 0.37 com o VUG, e de 0.37 para 0.18 com o ILCV.

Com a criptos, por outro lado, a correlação aumentou: de 0.09 para 0.2

com o Bitcoin, e de 0.13 para 0.18 com o Ethereum. Como as criptos

também lateralizaram em Setembro, é natural a correlação aumente.

Fechando agora com a dupla Títulos US vs Criptos, percebemos que de

Agosto para setembro tivemos aumentos consideráveis entre todos os

pares dos dois grupos de classes. O destaque vai para o IEF, cuja

correlação com o BTC saltou de -0.12 para 0.02 (saiu de uma

correlação negativa para uma correlação neutra). Com o Ethereum,

o salto foi de -0.1 para 0.

Comentamos na análise de agosto sobre

a possibilidade de ter havido oportunidade de se fazer rebalanceamento

de carteira (isso para quem segue alguma estratégia de investimento).

Pelo que vimos aqui, parece que o mês de Setembro reforçou isso. Vamos

ver o que vem por aí nos próximos meses.

Finalizando o post

Até onde o autor deste blog sabe e até o momento da escrita e publicação deste

post, ainda não saiu nenhuma notícia sobre um novo crash nas bolsas globais

nem na do Brasil. Apesar disso, o "bear market" segue. A prata segue em uma

lateralização que parece muito com uma acumulação (ou distribuição). E pelas

análises do Ryteband, talvez esteja mais para uma acumulação. Não duvidaria

que o petróleo também estivesse (embora com uma volatilidade bem maior).

Vamos ver o que vem por aí nos próximos meses.

Para fechar a finalização do post, um "spoiler": estou preparando uma segunda

análise especial, desta vez em cima de uma das classes de ativos que

acompanhamos aqui no blog, bem como planejando uma terceira, seguindo a mesma

linha da que está para sair. Não vou prometer que vai sair logo, mas já está

quase engatilhada. Aguardem.

Até a próxima postagem!

Sep 05, 2022

Primeira vez no blog? Dá uma olhada na primeira análise

que fizemos aqui para entender como interpretar os gráficos de prêmios de

risco. Confira também a página de metodologia

para entender como geramos as figuras das análises.

Bem galera, continuando com a nossa programação normal, vamos às análises do

mês de Agosto de 2022, famoso no Brasil pelo codinome "o mês do desgosto".

Movimento dos prêmios de risco

Figura 1 - Movimento dos prêmios de risco

E realmente foi o mês do desgosto. Não só por ter sido um mês que não teve

feriados no Brasil, como também por ter sido um mês em que a grande maioria das

classes de ativos tiveram seus prêmios de risco caindo durante o mês. Como

exceções, temos a prata (SLV), o Urânio (URA), e ele, o nosso outlier, o

Petróleo (XOP). Enquanto SLV e URA andaram de lado, o XOP fez um movimento

de alta bastante expressivo, vindo a devolver uma parte dessa alta logo no

fim do mês.

Se a gente parar para observer, o Petróleo é uma classe de ativos interessante

de se acompanhar, estudar e até mesmo pensar como uma escolha de alocação em

um portifólio de investimentos. Parando para relembrar os posts recentes de

análises que fizemos aqui, veremos essa é uma classe de ativos que anda bem

na contramão das outras, revelando-se assim um bom instrumento de

diversificação, por exemplo.

Importante lembrar aqui: não tomem isto como recomendação de compra ou venda.

Lembremos do que comentei nas boas-vindas e na

primeira análise feita aqui no blog (seção

"Finalizando o post").

Voltando: apesar da alta no XOP (Petróleo) este mês, que o faz ter esse papel

de balanceador frente às outras classes, é importante pontuar algumas coisas.

Primeira, conforme vimos na nossa primeira

análise especial, não só o prêmio de

risco do XOP, na média, costuma cair durante o mês de agosto, como os

prêmios dos Títulos Estadunidenses (SHY, de curto prazo; IEF, de médio prazo; e

TLT, de longo prazo), na média, tem suas maiores altas justamente em Agosto.

Logo, o que rolou em Agosto em 2022 pode ter sido um movimento dentro da "região

esquerda do primeiro desvio padrão" (confiram

este link e

este link

para terem uma noção do que estou querendo dizer aqui) ou um outlier.

Segunda: o mundo provavelmente está em recessão econômica (

link,

link,

link).

Falo provavelmente pois no momento ainda não possuo conhecimento suficiente

para falar sobre. Apesar disso, o fato é que a inflação ao redor do mundo tem

subido bastante e as taxas de juros nos Estados Unidos (e no Brasil também)

tem decolado (No Brasil, desde o início de 2021, e nos EUA, desde o início

deste ano). Isso gera duas consequências: (1) os investidores tendem a tirar

parte de sua grana da renda variável para colocar em renda fixa. Dessa forma,

se tem muita gente fazendo esse movimento, e aqui eu falo dos ricaços mesmo,

os preços de ações, imóveis etc. tende "naturalmente" a cair, pela aquela

velha "lei da oferta e da procura"; (2) como os títulos dos EUA são prefixados,

seu movimento acaba sendo o inverso do da taxa de juros, ou seja, se a taxa sobe,

os preços deles caem.

Em suma, estamos em uma época em que "se espera que hajam quedas". Relembrando

ainda a análise especial, a gente

pode perceber na Figura 1 da análise que normalmente o retorno médio agosto

para SP500 (IVV), Ações de Crescimento (VUG) e de Valor (ILCV) costuma ser

menor que o de Julho. No caso do ILCV chega a ser negativo. Nas Criptos,

o retorno fica menor em Bitcoin (BTC-USD) e negativo em Ethereum (ETH-USD).

Terceira coisa (pra fechar): estamos entrando em Setembro, mês conhecido

por grandes crashes no passado (que também comentamos na análise especial).

O mês de agosto foi um "ensaio"? O tempo dirá, e seguiremos acompanhando.

Agora que discutimos bastante sobre os movimentos dos prêmios, vamos dar uma

olhada nas correlações entre eles.

Quadro de correlações

Figura 2 - Quadro de correlações

Na análise desse mês vou focar somente nas correlações dos últimos três meses,

por motivos de "inércia do movimento da correlação no longo prazo" que já vimos

em posts anteriores.

Começando com o Petróleo: vemos que a correlação do seu prêmio de risco com os de

classes ações aumentou significamente (por exemplo, de -0.64 para -0.32 com o IVV).

A minha interpretação é que essa alta recente que teve no prêmio do XOP acabou

de alguma forma "compensando" a movimentação de baixa dos meses anteriores, fazendo

como que ele ficasse num patamar, em termos de movimentação, "menos diferente" do

dos prêmios das ações.

As ações, por outro lado, tiveram suas correlações de curto prazo com os "Títulos

US" diminuídas também significativamente (por exemplo, a correlação dos prêmios de

SHY e IVV saiu de 0.62 para 0.34, e a dos de VUG e SHY, de 0.47 para 0.23). Detalhe

que isso aconteceu mesmo ambos os grupos de classes apresentando baixa em Agosto.

Isso evidencia o argumento de quem usa e defende a Paridade de Risco

como método de investimento sobre sempre ter no portifólio diferentes classes de ativos,

por exemplo ações e títulos, por garantir a possibilidade de pegar esse tipo de evento.

Quem sabe os Títulos voltem a subir enquanto as ações continuem caindo? (apesar de

particularmente eu achar isso pouco provável, frente ao que comentamos anteriormente).

Outro ponto de destaque que eu trago aqui são as criptos: como "todo mundo

caiu junto" em Agosto, a correlação dos prêmios delas com os das classes

ligadas a Títulos e Ações deu salto enorme. Talvez o maior destaque vá

para a correlação dos prêmios de Bitcoin (BTC-USD) e Ações de Valor (ILCV),

que saiu de 0.01 em Julho para 0.57 em Agosto. Estamos falando de ter saído

de um nível de "correlação nula" para "correlação alta". Detalhe que a

correlação histórica das duas classes é de 0.46. O Ethereum (ETH-USD) também

teve uma alta nesta mesma correlação: saiu de 0.19 em Julho para 0.59 em Agosto,

sendo a histórica 0.38.

Com os títulos não foi diferente, e ainda teve um detalhe adicional: as criptos

com eles saíram de uma correlação negativa para positiva. O destaque aqui vai

para a correlação com os prêmios dos títulos de longo prazo (TLT). Com o BTC,

saiu de -0.28 para 0.04. Com o ETH, de -0.16 para 0.06. Estamos falando aqui

de classes que estavam em movimentos opostos e agora estão começando a fazer

o mesmo movimento. Em todo caso, a correlação histórica de BTC com TLT é de

0.09, e do ETH, 0.04.

Parando para pensar agora, o que estes movimentos podem também estar

sinalizando é um momento para, por exemplo, quem segue alguma estratégia de

investimento, fazer rebalanceamento de carteira, ou seja, ajustar as

percentagens de dinheiro investido em cada classes para as "proporções

originais", por exemplo.

Correlações entre grupos de classes de ativos

Para fechar o post, vamos colocar as diversas classes de ativos em grupos

maiores e ver como se correlacionam:

Figura 3 - Correlações entre classes de ativos

"No apanhado", podemos ver a correlação dos grupos de Ações e Títulos reflete bem

o que aconteceu entre as classes individualmente (saímos de 0.65 em Julho para

0.52 em agosto). Dessa vez, as correlações do grupo das Criptos com os todos os

outros grupos de classes aumentou (em Julho, as correlações de Criptos com Ações

e Criptos com Commodities havia diminuido, mesmo com "todo mundo fazendo

movimento de alta").

Outro ponto de destaque vai para o REITs: as correlações deste grupo com

Títulos e com Ações estabilizou de Julho para Agosto, reforçando a ideia de

"anomalia" em relação ao que aconteceu em meses anteriores. Um ponto de

atenção aqui vai para a correlação de REITs com Commodities: saiu de -0.15

em Julho para 0.24 em Agosto. Um salto surpreendente. Revisitando o gráfico

da Figura 2, veremos que isso (mais uma vez) foi puxado pelo Petróleo, cuja

correlação com classes de Ações dobrou no geral. Além dele, podemos ver,

ainda na Figura 2, que as correlações dos prêmios da Prata (SLV) também

deram uma baita contribuição, posto que aumentaram em torno 10 vezes de

Julho para Agosto, com destaque para as correlações com os prêmios do

SP500 (IVV), que saiu de 0.03 em Julho para 0.47 em Agosto, e

(novamente) do ILCV, que saiu de -0.1 para 0.37, ou seja, saiu de uma

correlação negativa para uma positiva, com vistas a se fortalecer!

Um ponto rápido para fechar esta seção: comparem a correlação histórica

do grupo das Criptos e Commodities com a dos últimos 100 meses, isso agora

em Agosto, sem olhar para Junho. Mais um provável sinal de "a hora de

rebalancear chegou".

Finalizando o post

É, minhas amigas e meus amigos, as assimetrias e anomalias de mercado

continuaram em Agosto. Petróleo vem mais uma vez roubando a cena, ainda mais

em um cenário de tantas quedas. Prata quase passou desapercebida até que

visualizamos as correlações. E da mesma forma que "fizemos alguns acertos" há

uns posts atrás, dessa vez "erramos"! Na análise mensal anterior, dissemos que

Agosto promete continuação desse movimento de alta pelo menos nos títulos,

ações e criptos*.

É como dizem, "errar é humano". Outra coisa: quando se vai estudar sobre

mercado financeiro, é muito comum ouvir que é "impossível prever o futuro".

E como diria o Ryteband, "Seja humilde perante a incerteza". Ou seja, nem

sempre estaremos acertando, dado componente de imprevisibilidade do mercado.

Em todo caso, o contexto macroeconômico mundial já vinha dando algumas pistas

de que essas quedas aconteceriam.

E justamente por isso que vale aquela máxima, "Seguiremos monitorando".

Setembro está começando. É um mês que marca o fim do terceiro semestre do

ano. Alguns crashes no passado rolaram neste mês. O que será que pode vir

por aí em Setembro de 2022?

Seguiremos monitorando.

Até a próxima postagem!

Aug 15, 2022

Primeira vez no blog? Dá uma olhada na primeira análise

que fizemos aqui para entender como interpretar os gráficos de prêmios de

risco. Confira também a página de metodologia

para entender como geramos as figuras das análises.

Estamos de volta! E aí pessoal, será que os Títulos de Curto Prazo (SHY)

tiveram retorno positivo em Julho de 2022? Será que o petróleo (XOP) caiu? E as

criptos? Vimos em Junho tanto o Bitcoin (BTC-USD) quando o Ethereum (ETH-USD)

cruzarem o quantil de 1%. E aí? Será que subiram? Vamos ver como as classes de

ativos se saíram no famoso mês das férias.

Movimento dos prêmios de risco

Figura 1 - Movimento dos prêmios de risco

E não deu outra: Renda Fixa dos EUA (SHY, IEF e TLT), Ações (IVV, VUG e ILCV)

e REITS (VNQ) em um mega rali de alta nos prêmios de risco, terminando o mês

com um recuo. Enquanto nas classes de ações este recuo foi relativamente tímido

comparado ao movimento de alta, na renda fixa ele já foi mais considerável, com

destaque para o SHY, que devolveu praticamente todo o retorno (não por acaso a

média de retornos dessa classe é bem pequena, não só no mês de Julho como nos

outros meses).

Outro ponto que podemos perceber que aconteceu em comum entre renda fixa,

ações e REITS é que, se compararmos os gráficos dos últimos 3 meses com o

histórico, veremos que os prêmios de risco atingiram "regiões de topo" também

atingidas em momentos anteriores recentes, daí esse recuo no fim do mês. Nisto

é importante destacarmos que a classe do S&P 500 (IVV) chegou bem próximo do

quantil de 99%, e que a classe das ações de crescimento (VUG) encostou

no quantil. Os gráficos históricos nos mostram que os prêmios de risco se

movimentam tal qual "gangorras", então a aproximação destas regiões de "topo

histórico" nos levanta a possibilidade de mais recuo de Agosto em diante para

os prêmios de risco das classes de ativos mencionadas anteriormente.

Se por um lado tivemos um rali com as classes comentadas acima, com Commodities

(IAU, SLV, XOP e URA) a coisa foi diferente: ouro (IAU) e prata (SLV) passaram

o mês "patinando", fechando Julho com os prêmios de risco na zona negativa.

Urânio (URA), por outro lado, fechou na zona positiva. Petróleo, por fim,

passou o mês em queda livre, seguindo seu "comportamento padrão" para o mês

como vimos aqui. Rytenband

recentemente postou uma análise da prata

em seus stories no Instagram demonstrando que estamos em um bom momento para

acumular da classe. Parando para analisar o gráfico histórico do prêmio de

risco, veremos que ele, no fim de Julho, estava de fato numa região próxima

a "fundos anteriores". No entanto, ainda há um espaço para cair ainda mais.

Algo semelhante pode ser dito em relação ao ouro. Em relação ao Urânio,

talvez ainda vejamos o prêmio continuar subindo em agosto.

Fechando as análises dos movimentos com criptos, comentamos no mês passado

sobre o toque no quantil de 1% e uma possível movimentação de alta. Eis que foi

exatamente isso que aconteceu: um rali de alta expressivo, principalmente para

o ETH-USD, cujo prêmio de risco fechou o mês em aproximadamente 50%. Realmente,

conforme vimos aqui, o mês de Julho

é bastante generoso para os prêmios de risco das criptomoedas.

Agora que discutimos bastante sobre os movimentos dos prêmios,

vamos dar uma olhada nas correlações entre eles.

Quadro de correlações

Figura 2 - Quadro de correlações

E mais uma vez, conforme comentamos na análise de Junho

também, as correlações históricas dos prêmios das classes de ativos foram

pouquíssimo alteradas, devido aquilo que já comentamos sobre o longo prazo.

Logo, as maiores mudanças sempre estarão no curto prazo, reproduzindo,

evidentemente, o que a gente já viu na seção de movimentos.

Comparando o quadro de Julho com o de Junho, poderemos ver que as cores estão

mais "claras" nele, dado que quase todas as classes tiveram retornos positivos

em conjunto. Por outro lado, a queda forte no Petróleo derrubou brutalmente

a correlação dele com as demais classes, em especial com os títulos e ações.

Por exemplo, enquanto a correlação dos prêmios de XOP e ILCV (ações de value)

estava em 0.38 em Junho, em Julho ela passou para -0.59, uma queda de 255%!.

Para efeitos de comparação, a correlação entre os prêmios de S&P 500 e SHY

(Títulos de Curto Prazo do Tesouro dos EUA), neste mesmo período, foi de

aproximadamente 48%. Se por um lado as correlações do Petróleo derreteram,

as das criptos andaram no extremo oposto: a correlação entre Ethereum e SHY,

por exemplo, aumentou 94% neste mesmo período. Para quem segue estratégias

como paridade de risco

ou busca diversificar usando ativos com baixa correlação entre si, este tipo

de dado pode conferir insights interessantes sobre momentos para

rebalanceamento de carteira.

Outra elevação de correlações bastante supreendente para o período foi a dos

prêmios de REITS com Títulos Públicos (SHY, IEF e TLT), que aumentou,

respectivamente, de 0.11 para 0.38, de -0.03 para 0.43, e de -0.06 para 0.53.

Eu comentei na análise mensal anterior que a baixíssima correlação de Junho

poderia ser decorrente de um provável outlier ou então erro de código.

Se compararmos a correlação observada em Julho com a de Maio, e compararmos

novamente com Junho, veremos que o meio do ano representou sim um outlier.

De toda forma, temos aí mais um caso de assimetria interessante a ser estudada

e explorada.

Correlações entre grupos de classes de ativos

Para fechar o post, vamos colocar as diversas classes de ativos em grupos

maiores e ver como se correlacionam:

Figura 3 - Correlações entre classes de ativos

Este último quadro de correlações ilustra de forma interessante um resumo do

que vimos no quadro e nos gráficos anteriores: o rali de alta dos prêmios dos

títulos, ações, criptos e REITS fez as correlações entre estas classes de

ativos aumentarem significativamente, com Commodities andando na contramão.

A mudança na correlação entre REITS e Títulos de Junho para Julho foi

surpreendente, saindo de 0.0077 em Junho para 0.46 em Julho (em maio ela

estava em 0.17). Uma das grandes curiosidades para o mês de agosto, assim,

é verificar como vai ficar esta correlação. Outro grande destaque aqui, como

eu citei, é a correlação das Commodities com as demais classes de ativos, que

caiu drasticamente de Junho para Junho. Por exemplo, em Junho a correlação entre

elas e Ações estava em 0.33. Em Julho, -0.19. A correlação com os próprios REITs

também foi extravangante: saiu de 0.33 para -0.15. Certamente esse movimento

foi puxado pelo Petróleo, haja vista o quadro de correlações do XOP.

Finalizando o post

E é isso aí! Podemos dizer que os achados que encontramos na Análise Especial

realmente se concretizaram em Julho de 2022. Não só tivemos um verdadeiro

rali de baixa no Petróleo como uma verdadeira guinada para cima dos REITs,

levando sua correlação com as outras classes de ativos para as alturas, e a

das Commodities no extremo oposto. Com isso, pudemos identificar mais um

conjunto de assimetrias que podem ser melhor investigadas e utilizadas em

estratégias de investimento ou mesmo de trading de médio/longo prazo. Pela

análise especial que fizemos, Agosto promete continuação desse movimento

de alta pelo menos nos títulos, ações e criptos. Seguiremos monitorando.

Até a próxima postagem!

Jul 05, 2022

Primeira vez no blog? Dá uma olhada na primeira análise

que fizemos aqui para entender como interpretar os gráficos de prêmios de

risco. Confira também a página de metodologia

para entender como geramos as figuras das análises.

Bem galera, continuando com a nossa programação normal, vamos às análises do

mês de Junho de 2022, marcado pelo São João no Nordeste Brasileiro e pelo

"histórico" derretimento do Bitcoin. Por causa disso, nossa análise este

mês será feita "de trás para frente", começando com criptos, e terminando

com títulos públicos dos Estados Unidos.

Movimento dos prêmios de risco

Figura 1 - Movimento dos prêmios de risco

Conforme eu comentei em Junho de 2022, o

Bitcoin caiu tanto que perdeu até mesmo um topo histórico anterior. E vejam

só! O prêmio de risco da criptomoeda bateu no quantil de 1%, e logo após

isso começou a subir! Se olharmos para o histórico do prêmio, veremos que

a última vez que isto aconteceu foi em 2021: o prêmio bateu duas vezes

no quantil de 1% e em seguida subiu até atingir um patamar superior a 50%.

Outro período em que este quantil foi atingido foi entre 2018 e 2019, durante

o famoso crash. Isto pode sugerir (e lembrem-se, NÃO É recomendação) que

estamos em momento oportuno de se comprar Bitcoin (pensando por um outra ótica,

o preço está bem barato). Olhando agora o prêmio de risco Ethereum, podemos

ver que fez movimento equivalente ao do Bitcoin. Ele também cruzou o quantil

de 1% em 2021, porém uma única vez.

De toda forma, é importante atentar que o finalzinho de ambos os gráficos

(Bitcoin e Ethereum, e aqui vale salientar que o último ponto do gráfico é

do dia 29/06) mostram que os prêmios estão caindo. Ou seja: nada impede

que ainda vejamos em Julho um pouco mais de queda (aliás, até o momento

que escrevo esta postagem, esta queda já aconteceu).

Vamos agora para as commodities. Eu comentei na análise anterior duas coisas:

(a) que o Urânio (URA) estava iniciando uma movimentação de alta a partir de

um fundo próximo do quantil de 1%; e (b) que a prata (SLV) estava se

aproximando do quantil de 1%. Em relação ao prêmio do Urânio, podemos dizer

agora que realmente era um movimento de alta que estava se iniciando. O prêmio

de risco do Urânio inclusive chegou a atingir valores positivos (!), porém

terminou o mês (até 29/06, pelo menos) na zona negativa. Outro ponto

importante a se dizer é que esse movimento de alta foi carregado de

volatilidade (um sobe-e-desce violente), um pouco similar inclusive ao que

aconteceu com o Bitcoin em 2021. Em relação ao prêmio da prata, também vimos

um movimento de alta no mês de Junho, porém com bem menos volatilidade. O

prêmio de risco do Ouro também passou por isso e, diferente das outras duas

commodities, terminou o mês na zona positiva (com alguma possibilidade de

continuar subindo, inclusive). O movimento do prêmio do Petróleo (XOP) foi

o que destoou dos demais: começou o mês subindo, ficando inclusive entre 5

e 10 pontos percentuais do quantil de 99%, e logo em seguida fez uma queda

de modo que terminou o mês na zona negativa.

Partindo agora para ações e REITS, vemos que o mês de Junho foi

marcado por uma alta volatilidade. O movimento do prêmio de risco do

S&P 500 (IVV) refletiu bastante o repique nos preços que aconteceram

durante o período. Apesar da alta volatilidade, os prêmios de risco do

S&P 500, açoes de crescimento (VUG) e REITS (VNQ) aumentaram em relação

ao início do mês. O prêmio das ações de valor (ILCV) ficou virtualmente

no "zero a zero". Apesar disso, o desenho que se visualiza tanto no curto

prazo como em relação ao histórico é que poderemos ter um mês de Julho

de movimentação de alta novamente nos prêmios (e lembrem-se, NÃO É

recomendação).

Fechando essa parte das análises com os prêmios de risco dos Títulos

americanos. Na análise anterior, eu comentei que poderíamos ver movimentos

corretivos nos prêmios dos Títulos no mês de Junho, e realmente isto

aconteceu. Além disso, Junho foi um mês de alta volatilidade para estes

prêmios, especialmente para os de curto prazo (SHY), que cruzaram de zona

várias vezes. Notamos porém uma coisa interessante: todos fecharam o mês

na zona positiva, e virtualmente no "zero-a-zero" (na prática, com um pouco

de aumento). Nisso é importante darmos um destaque especial para os de longo

prazo (TLT): eles estavam na zona negativa desde antes do início de 2022,

e agora finalmente passaram dela. Olhando para o desenho dos históricos,

a aparência é de que talvez os prêmios aumentem ainda mais nas próximas

semanas. No entanto, a escalada nas taxas de juros do FED pode fazer com

que esse movimento se inverta rapidamente. Seguiremos monitorando.

Agora que discutimos bastante sobre os movimentos dos prêmios,

vamos dar uma olhada nas correlações entre eles.

Quadro de correlações

Figura 2 - Quadro de correlações

Vamo lá: se formos comparar as correlações históricas atuais com as que eu

postei mês passado, veremos que as mudanças foram "insignificantes". Isto

é natural, posto que foi a adição em um mês a um período de quase duas décadas.

Uma coisa que aconteceu bastante foram mudanças de 1 ponto percentual. Por

exemplo, a correlação os prêmios de Títulos Longos (TLT) e S&P 500 (IVV) saiu

de 0.41 para 0.42. A dos Prêmios de S&P e REIS também aumentou, de 0.84 para 0.85.

Isso inclusive coincide com os movimentos que analisamos nas curvas históricas:

ambos os Títulos, as Ações e os REITS passaram por forte volatilidade culminando

no aumento dos prêmios de risco.

Agora um fato curioso: a correlação entre Títulos Curtos e Médios (SHY e IEF)

com as Criptos permaneceu intacta, enquanto que a de Títulos Longos aumentou

1 ponto percentual (de 0.09 para 0.1 TLT-BTC e de 0.04 para 0.05 TLT-ETH).

Considerando este tímido aumento de correlação junto com o fato do TLT ter

fechado o mês na zona positiva após um longo período na zona negativa um sinal

de que algo semelhante acontecerá com as criptos? Há uma possibilidade que sim.

De toda forma, é imporante lembrar que tudo pode acontecer no mundo cripto.

(Mais uma vez) Seguiremos monitorando.

A história muda, porém, quando olhamos para as correlações dos últimos três

meses. As correlações entre Títulos e Criptos diminuiram 10% na média.

Por exemplo, TLT-BTC saiu de -0.52 para -0.64. IEF-BTC saiu de -0.6 para

-0.7, e TLT-ETH de -0.6 para -0.73. É importante apontar, porém, que este

aumento de correlação negativa também pode ser um sinal das criptos estarem

pelo menos próximas de um fundo, posto que, geralmente, corelações nestes

patamares podem indicar que as duas classes em algum momento próximo poderão

inverter seus movimentos (quem está subindo cairá, e quem está caindo subirá).

Importante apontar também que, para "pessoas comuns" como a gente, não dá para

saber com exatidão quando (exatamente) ocorrerá este ponto de inflexão, como já

diria Richard Rytenband aqui

e aqui.

Correlações entre grupos de classes de ativos

Para fechar o post, vamos colocar as diversas classes de ativos em grupos

maiores e ver como se correlacionam:

Figura 3 - Correlações entre classes de ativos

Se comparando as classes individuais a gente percebe que houveram diferenças mínimas

nas correlações históricas de um mês para o outro, isto se confirma quando observamos

as correlações macro: tudo intacto, com exceção das criptos (e ainda assim, a correlação

entre Criptos e Commodities se manteve). Por um lado, era até espeardo acontecer isso

com as criptos, dado que Junho (e meses anteriores) foi marcado por quedas bastante

acentuadas, principalmente por parte do Bitcoin. Temos aqui, porém uma anomalia muito

peculiar: enquanto a correlação registrada em Maio para os grupos de Títulos US e REITS

foi de 0.17, a registrada em Junho foi de 0.0077! Uma diminuição de mais de 15%!

Tenho duas explicações para isso: (1) o código (ou os dados) que uso para gerar essas

correlações "bugou"; (2) enquanto Títulos "andaram de lado" o mês todo, REITs tiveram

uma franca expansão no prêmio de risco, ocasionando assim numa diminuição drástica nas

correlações. Em relação a "(1)", seguiremos monitorando os números para vermos o que

acontece. Em relação a "(2)", caso os prêmios dos Títulos façam movimentos mais

direcionais agora em Julho, talvez vejamos esta correlação voltar a subir. Podemos estar

diante de um momento outlier.

Finalizando o post

O mês de Junho foi marcado essencialmente pelo derretimento do Bitcoin,

aumentando ainda mais as correlações negativas com os Títulos Americanos.

De outro lado, os próprios Títulos estão todos no positivo, apesar das

políticas do FED, e os prêmios das ações iniciaram um movimento de alta

interessante. Será que estamos próximos de uma "virada de ciclo", ou

pelo menos iniciando os preparativos para uma? Os sinais indicam que sim,

porém tudo pode acontecer (por isso que venho reiterado que nada aqui é

recomendação de compra ou venda). Só para fazer um contraponto, é importante

apontar aqui que as correlações talvez ainda tenham espaço de se alargarem um

pouco, assim como os movimentos que vimos este mês. Em um estudo que fiz ano

passado, eu verifiquei que o mês de Julho, para praticamente todo tipo de ativo

em renda variável, é caracterizado, na média, por ser de alta. Vamos ver como

vai ser este ano.

Até a próxima postagem!

Jun 05, 2022

Agora sim pessoal, vamos nessa. Antes de tudo, vamos tentar entender estas

imagens, começando da primeira. Percebam que temos dois gráficos para cada

ETF/Classe de ativo: um bem mais "riscado" (à esquerda) e outro com uma

linha fina (à direita). O gráfico da esquerda mostra o movimento histórico

do prêmio de risco desde 01 de janeiro de 2000. O da direita mostra o

movimento feito nos últimos 100 dias (3 meses), sempre considerando retornos

mensais descontados da SELIC e da inflação, conforme eu explico na

página de metodologia.

Percebam que eu coloquei uma linha vermelha e duas linhas marrons em cada

gráfico. Vejam também que elas estão nas mesmas posições em cada par de

gráficos. Isso tem um motivo: a linha vermelha sempre estará no zero, para nos

ajudar a visualizar se o prêmio de risco está positivo ou negativo. As linhas

marrons indicam os quantis de 1% e 99% do histórico de prêmios de risco, ou

seja, as regiões em que os prêmios de risco ficam abaixo em 1% e 99% das

vezes, respectivamente. A ideia é podermos visualizar com mais facilidade

em que posição o prêmio está em relação ao seu contexto histórico.

Conforme podemos perceber na figura abaixo, estas linhas marrons pode ser

utilizadas para nos orientar sobre possíveis pontos de inflexão dos movimentos

dos prêmios de risco, ainda que seja raro os prêmios chegarem nelas (afinal,

estamos falando de 1% de chance para cada lado).

Uma última orientação: apesar das figuras estarem pequenas, se vocês

visualizarem elas em uma nova página/aba, elas vão ficar numa resolução maior,

e com boa qualidade.

Agora sim, vamos para as figuras e análises.

Movimento dos prêmios de risco

Figura 1 - Movimento dos prêmios de risco

Títulos americanos, no geral, tiveram um rally de alta interessante

no mês de maio, a ponto dos de curto (SHY) e médio (IEF) atingirem a zona

positiva. Agora, neste iniciozinho de Junho, ele estão voltando a cair.

Se eles seguirem a levada de ciclos dos últimos 3 anos, é possível que

vejamos agora um período de correção forte neles, o que de certa forma

estaria em acordo com o FED anda fazendo: a subida nos júros desvaloriza

os valores dos títuos, especialmente os de longo de prazo, que sofrem

mais com as mudanças das taxas.

Partindo agora para as ações (IVV, VUG, ILCV), vemos que os prêmios estão

"andando de lado" desde o fim do primeiro trimestre, com perspectiva de

queda para as próximas semanas. Percebam que o movimento está todo sendo

feito na zona negativa, um reflexo deste possível início de recessão que

estamos vendo no mundo.

Notem que este movimento em zona negativa pegou inclusive o ouro (IAU) e a

prata (SLV). Nem mesmo os famosos "Flight to Quality" estão sobrevivendo.

O petróleo (XOP), por outro lado, está em festa: prêmio de risco positivo

em boa parte dos últimos 3 meses. Isso tendo sido descontadas SELIC e

inflação brasileira! Criptos (BTC-USD e ETH-USD) e Real Estate (VNQ)

tem seguido um movimento bem semelhante ao de ações.

Apesar de todo esse cenário de queda, Commodities e Criptos me chamam à

atenção. Percebam que o prêmio de risco do Urânio (URA) está iniciando um

movimento de alta vindo de uma região de fundo próxima do quantil de 1%.

Além disso, o prêmio de risco da prata está bem próximo do quantil de 1%,

e ouro se encaminhando também. Considerando que os mercados se movem em

ciclos, isto pode nos estar sinalizando que o início de uma temporada de

alta de commodities se aproxima (ATENÇÃO:

não tomem como recomendação de compra nem comprem commodities por isso.

Conforme já avisei nas boas vindas, nada aqui

é recomendação de compra ou venda, apenas análises e interpretações pessoais,

com o objetivo de fomentar a discussão sobre mercado financeiro).

Agora que discutimos bastante sobre os movimentos dos prêmios, vamos dar uma

olhada nas correlações entre eles.

Quadro de correlações

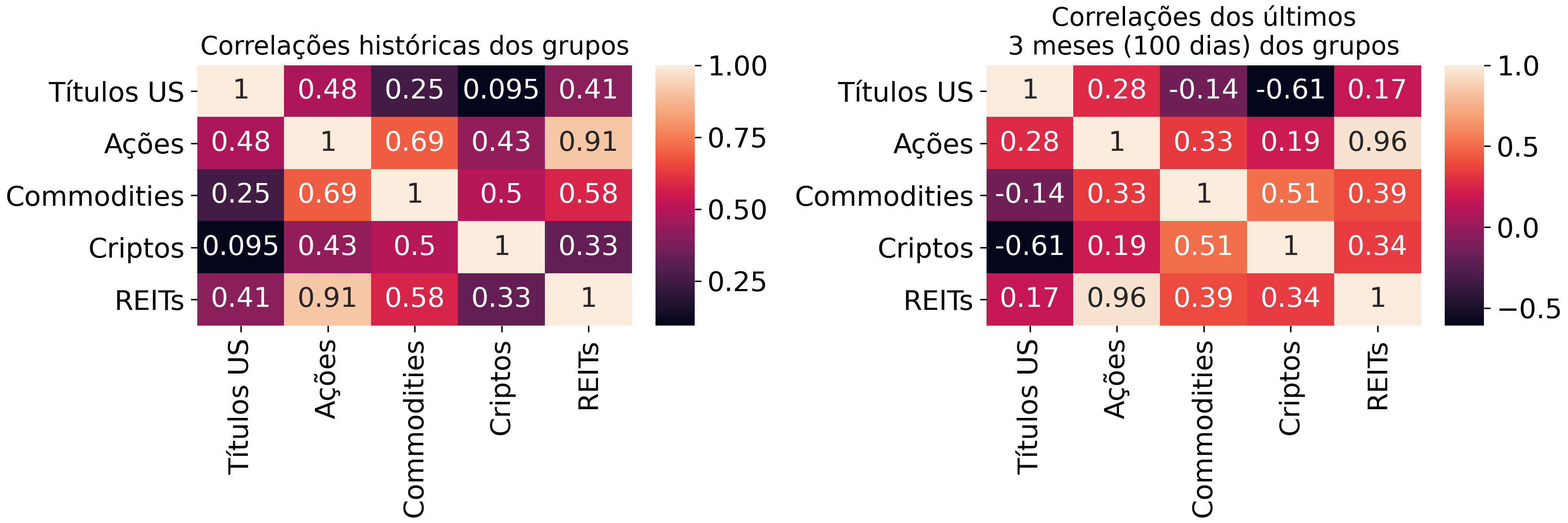

Figura 2 - Quadro de correlações

Algumas coisas curiosas: percebam como os títulos públicos são extremamente

bem correlacionados entre si, e como as classes de açṍes também o são!

Percebam também que o Bitcoin e o Ethereum também são bastante correlacionados

entre si (correlação histórica de 0.74), e que nos últimos 3 meses eles

ficaram ainda mais (correlação dos últimos 3 meses em 0.9). Isso mostra que

aquele mito de que tem que diversificar, de que ficar concentrado é ruim, não

é tão verdade assim. Diversificação não é quantidade, é qualidade. E

mais do que isso: com pouquíssimos ativos você está bem melhror diversificadx

do que muita gente que se gaba de ter 20 ações na carteira. E muito mais

segurx também: enquanto um ativo cai, outro sobe.

Outro fato bem curioso: pelo visto, títulos norteamericanos e ações

internacionais não são tão descorrelacionados assim não. Vejamos as

correlações históricas entre títulos de curto prazo (SHY) e Value Stocks

(ILCV): 0.54 histórico e 0.67 nos últimos 3 meses. Sim, são números que

indicam correlação "fraca". Apesar disso, o fato de estarem neste patamar

implica que o carteira que tivesse só os dois deve estar "passando um calor".

Agora vejamos o mesmo SHY com Bitcoin: 0.17 histórico e -0.62 nos últimos

3 meses. Correlação negativa no curto prazo! Ou seja, uma carteira com esses

dois certamente respirou um pouco melhor: o SHY segurou o tranco enquanto BTC

derretia. Para mais reflexões sobre isso, recomendo assistirem aos vídeos

deste canal.

Outro ativo que me chama bastante à atenção também nestes dados é o petróleo

(XOP). Percebam que ele é bem descorrelacionado com os títulos norteamericanos

de forma geral, e até mesmo com ouro (IAU). Urânio também, principalmente no

curto prazo, porém é um pouco mais correlacionado em relação ao petróleo.

Minha hipótese quanto ao petróleo é o fato de haver toda uma lógica de

exploração e comercialização dele, sendo controlada pelas grandes

petróliferas. Quanto ao Urânio, minha hipótese está relacionada à

tese do urânio.

Correlações entre grupos de classes de ativos

Para fechar o post, vamos colocar as diversas classes de ativos em grupos

maiores e ver como se correlacionam:

Figura 3 - Correlações entre classes de ativos

Temos agora uma verdadeira visualização de cenário macro. E esta visualização

ajuda a entender o porque do mercado em geral estar em queda: os grupos de

classes, no geral, tem comportamentos muito similares se olharmos para uma

janela de longo prazo. Percebam, por exemplo, como ações e commodities tem

uma correlação alta (0.69). Nem as criptos escapam: 0.51 de correlação com

commodities. Agora percebam algo interessante: 0.43 de correlação histórica

com ações, e 0.19 nos últimos 3 meses. Existe uma discussão muito grande se

criptos são realmente descorrelacionadas de ações, ou se não passam de "uma

aposta alavancada em ações". Os números indicam um peso maior para o lado

da descorrelação. Apesar disso, é importante lembrar que estamos falando aqui

de prêmios de risco, em reais, resultantes do desconto da SELIC brasileira

e da inflação.

Outro ponto que merece destaque é a correlação baixíssima no histórico (~0.1)

e negativa no curto prazo de Criptos e Títulos US (-0.61). Considerando que

Criptos são uma das classes de mais risco que existe hoje, e os Títulos o

extremo oposto, uma carteira combinando elas poderia dar uma boa

estratégia barbell e ainda por cima bem diversificada (ATENÇÃO: não tomem isso como recomendação de compra

nem comprem títulos e criptos por isso, vide os avisos que venho

dado neste post e nas boas vindas).

Finalizando o post

Bem galera, este foi o nosso primeiro post de análises. Fico feliz de poder

estar compartilhando tudo isso com vocês. Estes são assuntos que tem me

chamado bastante a atenção desde 2020, e finalmente consegui montar

um espaço de discussão para isso.

Talvez eu tenha sido um pouco chato em ficar dizendo que nada aqui é

recomendação de compra ou venda. Há um motivo para isso: desde que

comecei a consumir material da área, eu venho percebido que há todo

um conjunto de gente que levam multidões a fazerem muita besteira com renda

variável e perderem toda sua suada grana. Não só eu não quero ser mais um

desses, pelo contrário, quero poder alertar o quanto esse "mundo" é

traiçoeiro.

Por causa disso, conto com o feedback de vocês. Eu deixei na

página de metodologia um contato por onde

vocês podem me mandar mensagens, feedbacks etc. Em algum momento devo estar

colocando aqui no blog um espaço para comentários, como normalmente existe

em blogs no geral.

Até a próxima postagem!